Facebook, ¿me gusta o no me gusta?

El boom de las redes sociales, como Facebook, nos dan la posibilidad de contar historias (validadas o no) sobre nuestras vidas,

experiencias, anécdotas, gustos, opiniones, servicios, productos, etc.

Esta información queda grabada de por vida en el mundo virtual y

cualquiera puede tener acceso a ella. Algunos con más restricciones,

otros con menos, pero la información sigue dando vueltas por el espacio

cibernético. Es como si nos hubiéramos hecho un tatuaje tecnológico, el

cual trascenderá nuestras generaciones. Bueno o malo, hoy es un hecho, Facebook

tiene más de un billón (sí, ¡12 ceros!) de usuarios activos (entre

personas, empresas y organizaciones) contando historias.

Todo comenzó en febrero de 2004 cuando los estudiantes Mark Zuckerberg, Dustin Moskovitz, Chris Hughes y Eduardo Saverin concibieron la idea de crear una “comunidad en internet” dentro de la Universidad de Harvard.

La idea primitiva fue compartir además de temas académicos, acercar y

agrupar a la comunidad universitaria de acuerdo a gustos, hobbies,

actividades, etc. aprovechando las bondades de internet.

Tanta repercusión tuvo, que al mes siguiente de la creación, se expande a las Universidades de Stanford, Columbia y Yale. En septiembre de ese mismo año, ya mudados a sus oficinas en Palo Alto, California, lanzaron el “Muro de Facebook” permitiendo a los usuarios publicar mensajes a sus amigos.

Desde un comienzo, Facebook es gratuito para todos los

usuarios del mundo, siendo la publicidad la que sustenta el crecimiento y

desarrollo de esta red social. Por otro lado, la publicidad a

través de redes se volvió más agresiva, directa y exponencialmente

atractiva para las empresas y sus productos, basados en la “llegada” a

su audiencia personalizada más allá de la locación, edad, género,

educación e intereses.

Tomando en cuenta este concepto, Facebook apunta a ser “la red de redes”,

atrapando a sus usuarios cada vez más con mayores funcionalidades,

búsquedas, chat, mensajería, etc., para que no salgan del “microclima

Facebook”.

- Facebook empieza a cotizar en Bolsa

Este punto merece atención especial ya que fue muy desprolijo y

podría designar la relación de Facebook con los mercados en el futuro.

El 17 de mayo del 2012, Facebook realizó su primer oferta

pública de acciones, colocando 421 millones de acciones entre inversores

que pagaron USD 38 por acción, por un total de USD 16 mil millones que

representaron el 17.5% del capital social de la empresa.

A este precio, el mercado valorizaba la compañía en USD 81 mil

millones, multiplicando el precio de colocación por los 2,140 millones

de acciones totales. Pero el primer día de cotización, muchas de las

instituciones que se encargaron de colocar los papeles y entre los que

estuvieron JP Morgan y Goldman Sachs debieron salir a sostener el precio, en especial sobre la hora final. Luego de caer más de 54%, hoy vale 29.5% menos que el día de salida a Bolsa.

Aquellos que compraron en el día del lanzamiento ya habían perdido más de 18% en menos de una semana, un completo fracaso.

Uno de los señalados por el mercado fue Morgan Stanley, banco de inversión que lideró la colocación entre un sindicato de 33 underwriters

por haber sobrestimado la demanda real por el papel al incrementar el

tamaño inicial de la oferta pública de 337 millones a 421 millones

y subir el precio de colocación del rango de USD 28-35 a USD 34-38 días

antes de la colocación. Demasiado optimista. El mercado se encargó de

ajustarlo a posteriori.

El segundo señalado fue el Nasdaq: debido a la

magnitud de la colocación, se vio abrumado por los miles de órdenes y

cancelaciones que ocasionaron demoras a la salida de Facebook al

mercado. Este dato sigue siendo confuso, ya que el Nasdaq esta preparado

para lidiar con volúmenes muchísimos más elevados.

Durante la salida a la bolsa, los directores/gerentes redujeron en 14% su participación en la empresa: la

salida de accionistas, especialmente cuando retiran mucho efectivo es

una actitud que siempre es un mal mensaje para el inversor.

Y no nos olvidemos de la ingeniería financiera: Zuckerberg separó el

total de acciones en dos clases A y B y, posteriormente, colocó en el

mercado acciones clase A únicamente: hoy posee sólo el 24% del total de

acciones de Facebook, pero mantiene el 55.9% del total de acciones con

derecho a voto post-IPO. El mando está claro y definido, aunque se

convierte al mismo en un factor de riesgo ya que Wall Street prefiere

empresas con pocas acciones en manos del grupo controlante.

- Facebook y sus Números

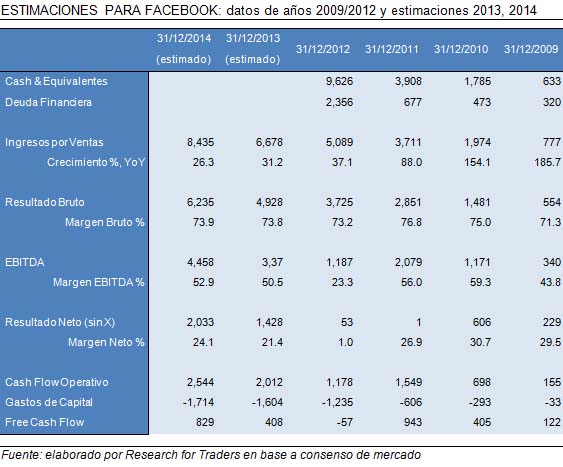

Las cifras de facturación han ido creciendo en forma saludable en los últimos años, pero no logran escapar a la ley de los grandes números, ya que se van desacelerando fuertemente de un año a otro, aunque el estimado es del 30% para los próximos dos ejercicios. Vale la pena mencionar que la mayoría de los analistas han ajustado sus proyecciones hacia abajo los próximos años.

El resultado operativo (EBITDA), luego de una baja temporal el año pasado, sigue siendo sólido y le permitirá retornar a niveles de más de 20% en el margen neto.

El destino de esos fondos seguramente será en inversión tecnológica que redundaría en más facturación y ganancias a futuro.

Las estimaciones de crecimiento convalidan una valuación que hoy es 49 veces las ganancias que se esperan para este año y 38 veces las de 2014. Cifras altas aún para una empresa de EE.UU.

y tecnológica, pero con todo el potencial de entregarle al inversor su

paga si llegara a materializarse el escenario descontado por el mercado.

El precio objetivo de consenso es de USD 33.61, un promedio de 28

analistas que proveen datos concretos de su valor “justo”. Entre 42

analistas, 22 recomiendan comprar, 14 mantener y 3 vender.

¿Cuáles son los desafíos en la estrategia de la empresa? Básicamente la falta de un modelo publicitario sostenible y de una estrategia de móvil convincente.

Las nuevas redes sociales solo pueden crecer siendo móviles: hoy cerca

del 50% del tráfico de Facebook se desarrolla a través del móvil: ¿cómo

hará para que la publicidad se vea más en los celulares, un medio de

interacción que da poco espacio de por sí para la lectura?

Y lo que resta por ver (el mayor desafío por delante) es cómo hará Facebook para monetizar esa masa crítica de usuarios. Su competidora LinkedIn, la red social profesional lo hizo. Y goza en su cotización de los beneficios de un modelo sostenible y cobra por sus servicios diferenciales Premium. ¿Podrá Facebook imitar a la competencia, estando acostumbrada a ser líder y en la vanguardia de la tecnología?

Hay veces que modelos simples y robustos para monetizar un simple sitio

de internet sirven de base para un crecimiento exponencial posterior.

En síntesis, está claro el enorme potencial que tiene Facebook. La

decisión o no de invertir en esta acción depende de la visión de cada

uno sobre si la empresa logrará transformar los 1.000 millones de

usuarios en rentabilidad. Sumado a esto todavía queda la mala sensación

del mal manejo de la salida a oferta pública de la empresa.

Por todo lo expuesto y haciendo honor al título de este artículo, mi posición es neutral (ni comprar, ni vender, simplemente mantener).

Contáctame vía Twitter en @DarioEpstein

No hay comentarios:

Publicar un comentario